【終活】仏壇の相続はどうなる? 生前に購入するメリットと仏壇の相続税を紹介

例えばあなたが天寿を全うし、亡くなったとき、残されたご家族は、あなたの遺産を相続することになります。そのとき、遺産相続には相続税という税金が課税されます。財産が多ければ多いほど、この相続税は、相続人の頭を悩ますものになります。今回は、この遺産相続のなかでも、仏壇などの祭祀財産(さいしざいさん)の相続税についてのお話です。祭祀財産は非課税財産として扱われ、相続税の課税対象となりません。つまりこの特長を生かせば、生前に仏壇を購入すると節税をすることも可能です。

生前に仏壇購入をするとなぜ節税になるのかといった相続税の仕組みや、注意点について解説していきます。遺産相続について考えている、あるいは、終活を考えている人は参考にしてください。

Table of Contents

-

ファイナンシャルプランナー

金子賢司

-

東証一部上場企業で10年間サラリーマンを務めるなか、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。<保有資格>CFP

仏壇の相続とは

親族の死亡などにより財産を相続することになった場合、故人(被相続人)の一切の権利義務は配偶者や、子どもなど、相続人に承継されます(民法896条)。しかし、仏壇のような祭祀財産については、先祖を祀るという特殊な性質を有していることから、他の遺産と同様に法定相続人が相続するわけではありません。民法897条より祭祀財産は、以下の順番で祭祀承継者が決定されます。

1. 故人(被相続人)によって指定された人

2. 地域の慣習

3. 家庭裁判所による調停・審判

故人(被相続人)が遺言で承継者を指定しているときは、その人が祭祀承継者となります。また、遺言がないときは地域の慣習によって定められます。また、この決定は遺産分割協議のなかで行われますが、相続人全員の合意があれば、遺産分割協議のなかで祭祀承継者を決めることも法律上問題はありません。

それでも祭祀承継者が決まらない場合は、家庭裁判所による調停・審判によって決定されることになります。

祭祀財産とは

では、今回のお話のキーワードである「祭祀財産」とは、どんなものなのでしょう。祭祀財産とは、系譜・祭具・墳墓など(民法897条)お墓や仏壇などの先祖を祀るために必要な財産のことを指します。

系譜…先祖から子孫に至るまでの代々のつながりなどを書き出した図や記録のこと

祭具…祖先の祭祀や礼拝の際に用いられる道具のこと。

位牌(いはい)・仏壇・仏具・神棚・神具・十字架など

墳墓…死体・遺骨・遺品などを埋めて供養する場所のこと。墓石・墓地など

仏壇は、祭具にあたります。

仏壇を生前に購入すると相続税の節税になる

では次に、相続税についてひも解きましょう。相続税は、原則亡くなった人の不動産や現金、有価証券、その他権利など、経済的価値のあるすべての財産に対して課税されます。また故人(被相続人)の死亡をきっかけに受け取る財産、すなわち生命保険金や死亡退職金についても同様です。しかし、仏壇のような祭祀財産については非課税財産として扱われ、資産として相続税の課税価格に含みません。 仏壇を生前に購入すると相続税の節税になるのはどのようなケースでしょうか?相続税の課税の仕組みと合わせて見ていきましょう。

仏壇の購入が相続税の節税になる仕組み

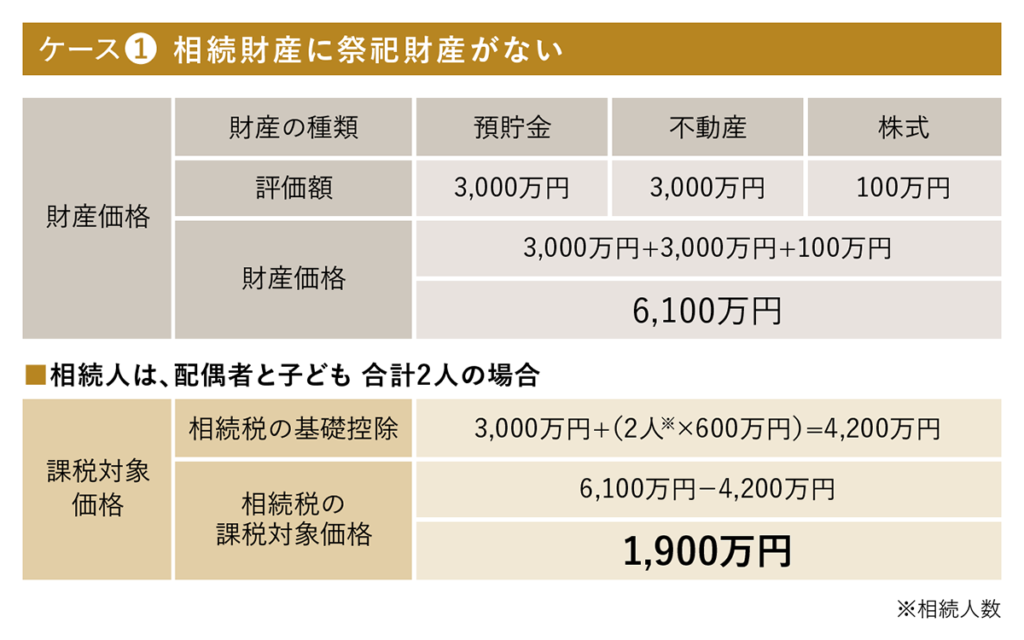

相続税は故人(被相続人)の財産の合計額から、基礎控除額を引いた課税価格に対して、計算されます。つまり故人(被相続人)の財産を減らして、課税価格を減らせば、節税になる、という考え方です。ここでは、3つのケースを比較して、具体的にどのような仕組みで節税になるのか紹介します。

なお分かりやすくするために、相続財産の種類は実際の相続よりもかなり少なくしています。

財産の合計額は6,100万円です。相続人が配偶者と子ども2人とすると、財産の合計額6,100万円から相続税の基礎控除額※1)4,200万円が差し引かれ、1,900万円が相続税の課税価格となり相続税の対象となります。

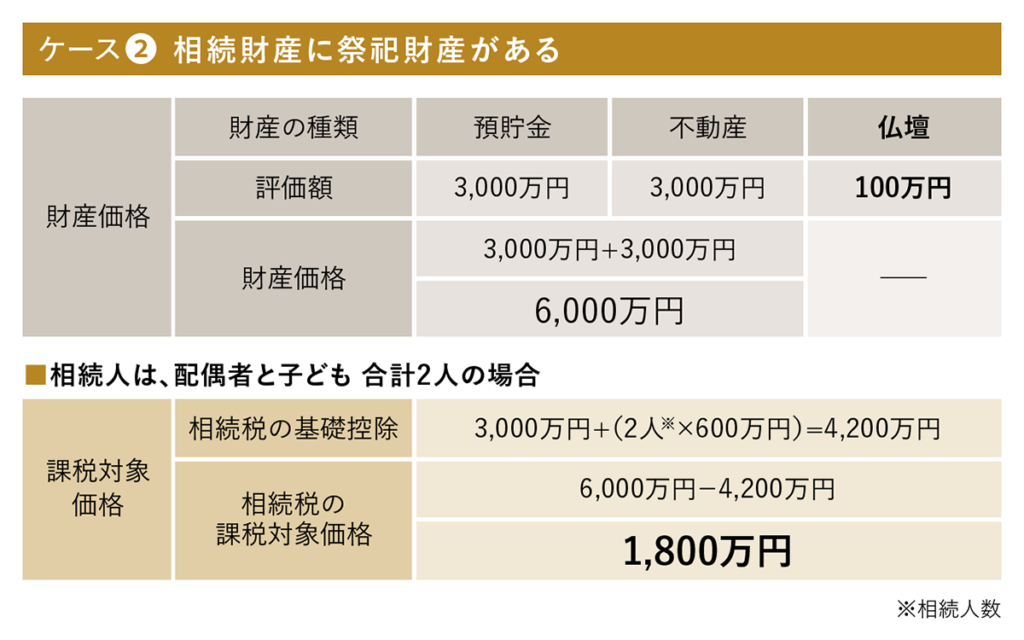

この場合、もともと所有している仏壇については祭祀財産であるため、財産として合計をする必要はありません。そのため、財産の合計額は6,000万円となり、相続人が配偶者と子ども2人とすると相続税の基礎控除額4,200万円が差し引かれ、1,800万円が相続税の課税価格となり、相続税の対象となります。

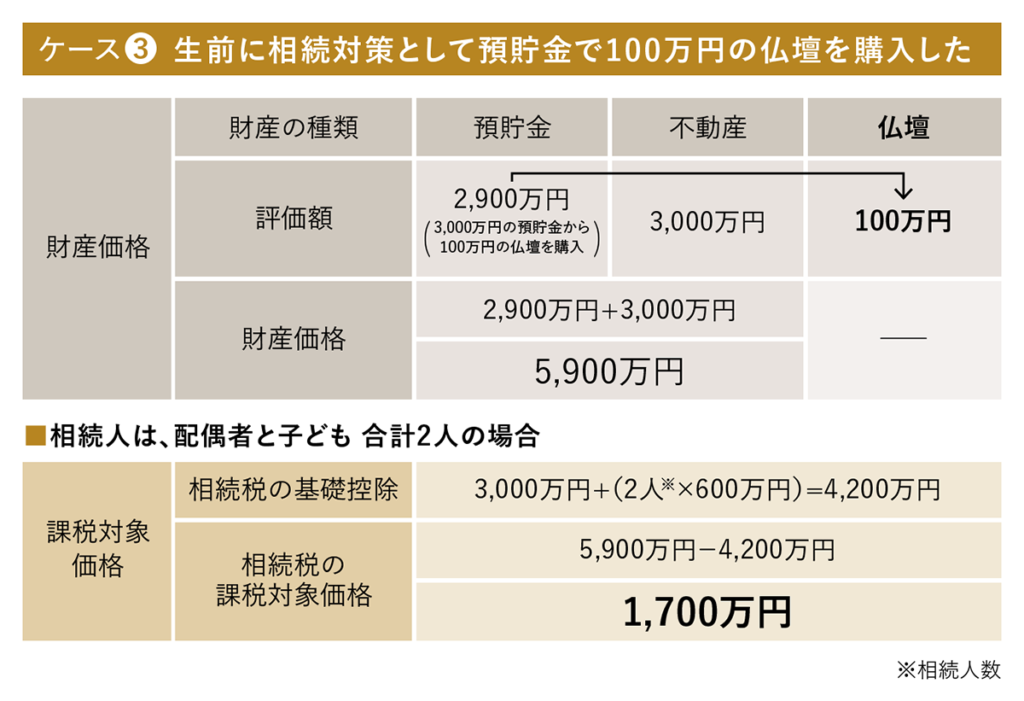

生前に相続対策として100万円の仏壇を、預貯金のなかから100万円を使って購入したケースです。100万円で仏壇を購入したので、その分預貯金が減少しています。この場合においても、仏壇は相続財産に含まれないため、財産の合計額は5,900万円です。相続人が配偶者と子ども2人とすると相続税の基礎控除額4,200万円が差し引かれ、1,700万円が相続税の課税価格となり、相続税の対象となります。

仏壇を生前に購入すると相続税の節税になるのは、【ケース③】です。このように生前に相続税のかかる現預金を使って、非課税財産である仏壇などの祭祀財産を購入することで相続税を節税することができます。 仏壇を始めとした祭祀財産を使った節税は、終活のひとつとして準備しておくことをおすすめします。

仏壇を生前に購入するときの注意点

仏壇を生前に購入すると相続税の節税になる仕組みについて解説しましたが、注意点もあります。購入方法や購入時期を誤ると相続税の課税対象となるので、注意点も確認しておきましょう。

被相続人が亡くなった後に購入した場合は非課税の対象にならない

相続税の仕組みの部分でもお伝えしましたが、課税対象である現預金を使用して非課税対象である仏壇を購入するのことで節税になるので、もちろん、非相続人が亡くなった後に購入しても意味はありません。 ただし、お通夜、本葬、納骨料など相続人が葬式費用として負担した費用は、被相続人の財産の金額から差し引くことができます。

分割払いの未払い残金は相続税の計算の際に債務控除できない

仏壇や墓石は決して値段の安いものではないため、ローンを利用した購入を検討している人もいるかもしれません。本来相続税は、預貯金や株式などのプラスの財産から、未払い分の医療費や税金を差し引くことは可能です。

しかし、祭祀財産は相続税が課税されない代わりに、購入代金の未払い残金があっても債務控除ができないのです。生前に祭祀財産を購入して節税を検討する場合は、一括払いで済ませるか、生前に分割払いが完了するように前倒しで支払い終えましょう。

過度に華美で換金性があるとみなされるものは非課税対象外

仏壇を始めとした祭祀財産が非課税となっているのは、基本的には換金性がなく、祖先を崇拝するという慣習を重んじているからです。そのため、仮に仏壇に純金を使用するなど、過度に華美な装飾が施されているような場合、素材に価値があり、換金性がある財産と判断されてしまいます。

過度に高額な祭祀財産の購入や、課税逃れを目的としていることが明らかな場合は相続税の課税対象となる可能性があるので注意が必要です。

土地が収益を生み出す可能性があるときは対象外

お寺や檀家(だんか)に墓地用の土地を貸している場合や、空き地で土地が販売可能な状態になっているときは相続税の課税対象になります。

これは、前者の場合は土地を貸して収益を得ていること、また後者は販売可能な状態にあることから、祭祀財産は換金性がないことを前提に非課税としているという考え方に反するためです。

残される人の負担にならない祭祀財産を購入する

残された遺族に負担をかけないように、生前に仏壇などの祭祀財産を購入しておくことは全く問題ありませんが、お墓の場合は、遺族が将来にわたって手入れをしたり、管理料を支払ったりするなどの負担が生じます。また、大きな仏壇を購入すると、家族に大きな負担をかけてしまうかもしれません。 生前に祭祀財産を購入するときは、あらかじめ家族に確認しておくことをおすすめします。

相続が発生すると、本来、故人(被相続人)の一切の権利義務は相続人に承継されますが、仏壇や墓地、墓石のような祭祀財産は、換金性がなく、祖先を崇拝するという慣習を重んじることから非課税財産として扱われます。そのため、生前に自分の預貯金を使って仏壇を購入すると、相続税の課税価格が減少し節税することが可能です。

ここで紹介した注意点を十分考慮しながら、仏壇を始めとした祭祀財産の生前購入をご家族と検討してみてはいかがでしょう。